Die Digitalisierung im Finanzbereich ermöglicht es dem CFO, die Steuerung des Unternehmens zukunftsfähig zu machen, um schneller auf neue Unternehmensherausforderungen reagieren zu können. Dabei bewegt sich der CFO jedoch in einem sehr engen finanziellen Korsett mit einer vergleichsweise kleinen Organisation im Hintergrund, die er effizienter aufstellen und transformieren muss, um den wandelnden Geschäftsanforderungen gerecht werden zu können.

In den traditionellen Finanzabteilungen liegt der Fokus oft auf vergangenheitsorientierten Analysen. Die heterogenen Systemlandschaften mit fehlenden Schnittstellen führen häufig zu zahlreichen manuellen Prozessen, die sich durch Verzögerungen sowie mangelnde Flexibilität bei den wandelnden Geschäftsanforderungen auszeichnen. Die Systemlandschaften fungieren als passive Aufzeichnungssysteme und die begrenzten Ressourcen werden zum Großteil in der Datenverarbeitung involviert. Manuelle Korrekturänderungen, Datenüberprüfung und Konsolidierung von Reports sind für die schnelllebigen Geschäftsmodelle zu träge und nicht mehr zukunftsträchtig.

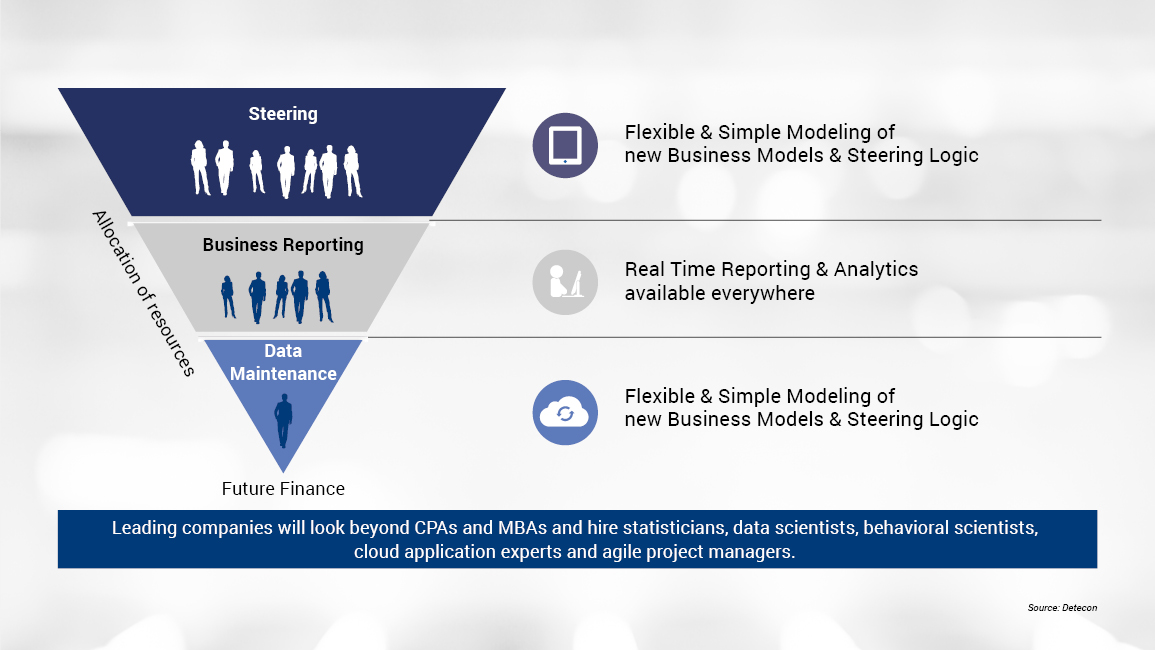

Der Fokus der Finanzbereiche rückt immer mehr auf eine Echtzeitsteuerung auf Basis von verschiedenen Zukunftsszenarien, die auf logisch strukturierten und automatisierten Analysen von internen und externen Daten erfolgt. Künftig werden systemübergreifende analysierende Softwarelösungen die Vorzüge einer vernetzten Welt mit zukunftsorientierten Analysen zur Steuerung prägen. Die Datenanalyse-Vorgänge werden durch automatisierte und vernetzte IT-Systeme effizienter und Mitarbeiter werden für die anspruchsvolle Unternehmenssteuerung mit aussagekräftigeren Datengrundlagen gestützt.

Digitale Trends zu verstehen und leistungsfähige sowie zukunftsorientiere Technologien gezielt zu nutzen, um die eigene Organisation effizienter aufzustellen und parallel aussagekräftigere und verlässlichere Datenquellen und Szenarien für die Geschäftssteuerung bereitzustellen, ist daher für die CFO’s geschäftskritisch.

Transformationsherausforderungen, Trend Radar und New Work Force

Große Unsicherheit herrscht darüber, in welche Richtung die Entwicklung geht – sowohl aus technischer als auch geschäftlicher Sicht. Zudem besteht Klärungsbedarf darüber, welche Herangehensweisen und Lösungen geeignet sind, um unternehmensspezifische Anforderungen zu erfüllen und diese gleichzeitig zu nutzen, um die eigene Organisation effizienter aufzustellen.

Doch wie lässt sich diesen Unsicherheiten entgegenwirken?

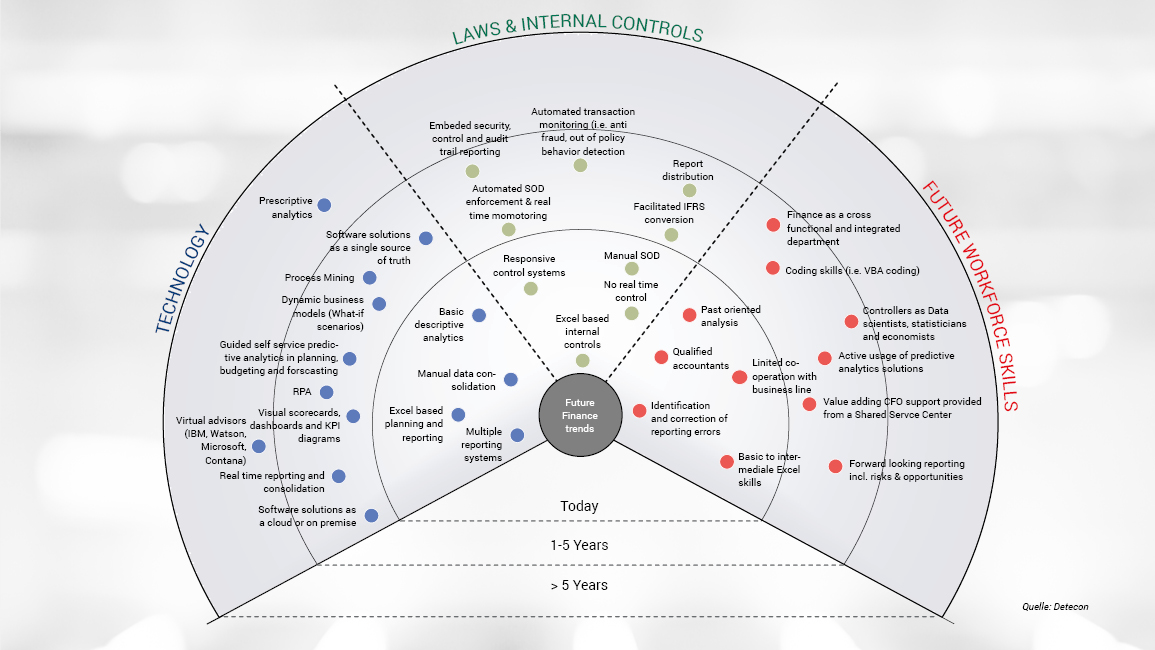

Detecon empfiehlt den kontinuierlichen Einsatz von Trend Radaren und Funktionslandkarten, um die Digitale Transformation in den Finanzbereichen voranzutreiben. Hierbei geht es darum, die richtigen Effizienzpotentiale in den laufenden Prozessen zu identifizieren sowie auch die benötigten Funktionen auszubauen, um die Steuerung des Unternehmens bestmöglich zu unterstützen.

Bei den Trend Radaren ist auf einer Zeitachse von mehreren Jahren die Entwicklung innerhalb der Dimensionen Technologie, regulatorische Anforderungen und zukünftige Qualifikationen der Mitarbeiter zu berücksichtigen. Neben den modernen Technologien ist auch der richtige Mitarbeiter- und Qualifikationen-Mix für die Transformation der Finanzabteilung in einer modernen Organisation auschlaggebend.

Beispielsweise werden der CFA (Chartered Financial Analyst) oder der MBA (Master of Business Administration), auch weiterhin eine wichtige Rolle spielen. Hinzu kommen Qualifikationen für den Umgang mit neuen Technologien und IT-Systemen, sowie die Fähigkeiten von Statistikern, Datenanalysten, Verhaltensforschern und Ökonomen.

Der Trend Radar gibt Einblick in aktuelle Trends und die dahinterliegenden Softwarelösungen, welche es aktuell auf dem Markt gibt. Aber was für das einzelne Unternehmen wirklich Sinn macht und wo für die Finanzabteilung Handlungsbedarfe und Effizienzsteigerungen zu erwirtschaften sind, wird am besten durch strukturierte Analysen auf Basis von Funktionslandkarten beantwortet.

Entwicklung einer digitalen Funktionslandkarte mit Effizienzsteigerungspotentialen für den CFO

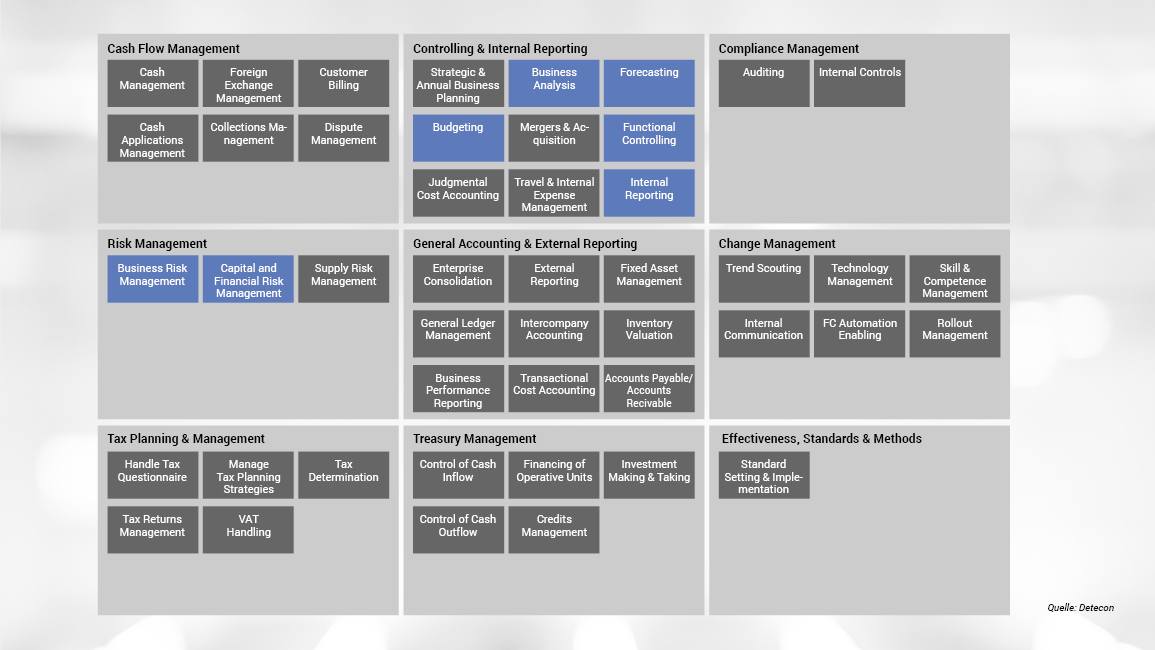

Die digitalen Funktionslandkarten bilden die Funktionen, die Prozesse, die Organisation und dahinterliegenden Softwarelösungen einzelner Finanzabteilungen vollumfänglich ab und dienen lediglich als strategischer Startpunkt bei der Analyse einzelner Finanzabteilungen. Sie helfen dabei, die Geschäftsmodelle ebenso wie die Technologietrends in unternehmensspezifische Funktionen, Prozesse und Organisation zu übersetzen und stellen die Basis für die Erstellung der Handlungsempfehlungen bei der digitalen Transformation durch neue Technologie dar.

Die Vorteile von digitalen Funktionslandkarten sind, dass sie sich zuerst auf das was zu erfüllen ist fokussieren (Funktion), bevor es darum geht, wie es zu erfüllen ist (Prozesse, Softwarelösungen, Organisation). Somit werden Analysen unabhängig von bestehenden Prozessen und Organisationen erstellt und digital (z.B. in LeanIX) abgebildet.

Auf einer übergeordneten Ebene sind folgende Funktionen der Finanzabteilungen über eine Funktionslandkarte zu analysieren:

- Cash Flow Management: Die Steuerung des freien Kapitals und der finanziellen Ströme.

- Controlling & Internal Reporting: Die interne Berichterstattung und Steuerung des Unternehmens auf Basis von Finanzkennzahlen.

- Compliance Management: Die Überprüfung interner Abläufe und Minimierung von Compliance-Fehlern.

- Risk Management: Die Identifizierung, Analyse und Bewertung von Risiken, sowohl im finanziellen Bereich als auch im operativen Geschäft.

- General Accounting & External Reporting: Die externe Berichterstattung sowie auch zur vollumfänglichen Erfassung der Daten im Rahmen der Hauptbuchhaltung auf Basis von HGB, IFRS/IAS, U.S.GAAP, etc.

- Tax Planning & Management: Die legal rechtliche Ausweisung der Steuern.

- Change Management: Die kontinuierliche Verbesserung des F&C-Bereiches und der Mitarbeiter-Skills.

- Treasury Management: Die Erfassung und Steuerung zahlungsstromorientierter Finanzmittel zur Innen- und Außenfinanzierung.

- Effectiveness, Standards & Methods: Die Implementierung und Messung von Effektivität, Effizienz sowie Definition und Einhaltung von Standards.

Dabei werden Abteilungen und Arbeitsprozesse in einer unternehmensindividuellen Funktionslandkarte mit den tatsächlichen Anforderungen der Finanzabteilung eines Unternehmens konfrontiert und sind für jedes einzelne Unternehmen immer ein maßgeschneidertes Produkt.

Im ersten Schritt ist die aktuelle Funktionslandkarte für die Finanzabteilung zu erstellen und die dahinterliegenden Softwarelösungen und Mitarbeiterqualifikationen abzubilden. Danach werden die benötigten Funktionen einzelner Abteilungen auf Basis des Geschäftsmodells unabhängig von der aktuellen Funktionslandkarte und Softwarelösungen identifiziert. Diese werden zuerst mit den aktuellen Funktionen sowie auch Arbeitsprozessen, Softwarelösungen und Qualifikationen verglichen und anschließend mit den Trends und benötigten Qualifikationen. Die Deltas zwischen aktuellen und benötigten Funktionen zeigen die Handlungsfelder der Finanzabteilungen auf.

Schließlich werden die Stellhebel für die Effizienzsteigerung untersucht und identifiziert. Dieser Ansatz verfolgt das Ziel, Prozesse und Organisation für die benötigten Funktionen zu vereinfachen und effizienter zu gestalten sowie Einsparpotentiale zu ermitteln, die für die digitale Transformation reinvestiert werden können.

Auf Basis der unternehmensspezifischen Funktionslandkarte sowie den anzuwendenden Stellhebel der Effizienzsteigerung gilt es eine Ziel-Softwarearchitektur und -Organisation für die Finanzabteilung aufzusetzen, den Transformationsaufwand zu planen und die Wirtschaftlichkeit des Investments zu prüfen.

Ein besonderes Augenmerk ist bei der Auswahl der Softwarelösungen und Provider zu setzen. Hier werden die Weichen für die Flexibilität und die Effizienz der zu erfüllenden Funktionen gestellt.

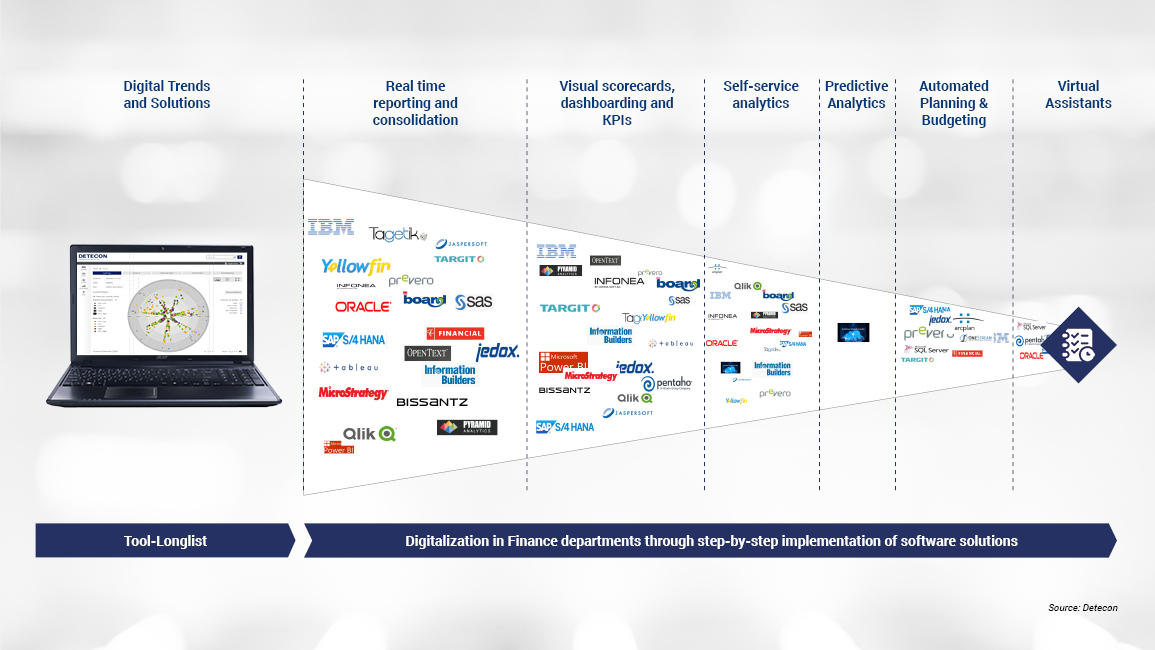

Viele Softwarelösungen, die eine Eingrenzung und Entscheidung erfordern

Charakteristisch für den Softwaremarkt ist die hohe Anzahl an Lösungen. In den letzten Jahren hat sich herausgestellt, dass auch namenhafte Softwarehersteller immer mehr Konkurrenz bekommen und in Teilen von vergleichsweise noch relativ kleinen Unternehmen in den Punkten Alltagstauglichkeit und Funktionalität überboten werden. Zu diesem Zweck müssen die Softwarelösungen genau untersucht und auf Basis der neu definierten und unternehmensspezifischen Funktionslandkarte eingegrenzt werden.

Die Abbildung unten stellt eine beispielhafte Klassifizierung verschiedener Softwarelösungen nach angeforderten Funktionen und Trends dar:

Um die vom Endnutzer präferierten Front-End-Lösungen und daraus generierten Daten zu kombinieren, eignet sich ein performantes ERP (Enterprise Ressource Planning) Basissystem am besten, auf das jede Softwarelösung zugreifen kann.

Performante ERP Systeme als Basis für eine effiziente Steuerung

Mit SAP HANA als Basissystem, kann durch die gegenseitige Abhängigkeit in der Prozesskette schnell eingegrenzt werden, aus welchem Modul welche Daten kommen müssen und wohin diese Daten nach der Bearbeitung fließen sollen. Ein Problem besteht jedoch darin, dass diese Front-End-Lösungen häufig verschiedene Datenspeicherorte haben, sodass die Daten manuell hin und her geschoben werden müssen, was folglich zu Ineffizient führt.

Hier eignet sich der Einsatz von API (Application Programming Interface) und RPA (Robotic Process Automation) Lösungen, die die manuellen Schnittstellen relativ schnell und kostengünstig automatisieren können.

Obwohl die Quelldaten der Front-End-Lösungen dann in verschiedenen SAP-Modulen hinterlegt sind, ist SAP HANA Finance dennoch ein einheitliches System, in dem ein automatisierter Datenaustausch in Echtzeit über eine zentrale Datenbank geschehen kann. Hier spielt die Datenverarbeitungsgeschwindigkeit eine große Rolle, was zum Beispiel SAP mit seiner neuen SAP HANA in Memory Technologie lösen will. Dies ist der Unterbau für die künstliche Intelligenz, die durch den Zugriff auf strukturierte und nicht strukturierte Daten in Form eines virtuellen Assistenten verschiedene Entscheidungsszenarien für die Geschäftsteuerung in Echtzeit vorbereiten kann.

Der CFO als Treiber von Wettbewerbsvorteilen und Effizienzsteigerung

Die aufgezeigten Instrumente können somit den CFO hervorragend in seiner Aufgabe, den Finanzbereich zu digitalisieren und effizient zu strukturieren unterstützen. Der CFO kann gleichzeitig durch die verstärkte Nutzung digitaler Technologien und Innovationen Komplexität reduzieren und die Entscheidungsfindung verbessern, da relevante Daten verlässlicher und vernetzter aus einer harmonisierten IT-Landschaft in Echtzeit für die Steuerung zur Verfügung stehen. Damit kann das Unternehmen flexibel und schnell auf die Marktherausforderungen reagieren und an den richtigen Stellschrauben (z.B. Kundenbindung, Geschäftsmodell, Pricing, Portfolio, Technologie, Mitarbeiter, Cash-Flow, CAPEX, etc.) seine Wettbewerbsvorteile ausbauen.

Dabei übernimmt der CFO eine führende Rolle und treibt mit seiner Finanzabteilung die Effizienzsteigerung und marktbedingte Anpassung in allen Unternehmensbereichen auf Basis von neuen Technologien und Datenanalysen an. Der moderne CFO ist der digitale Vorreiter im Unternehmen und stellt die Basis für die maßgeschneiderte digitale Transformation des Unternehmens mit der notwendigen Kapitalrendite.