Vom Konzept der TowerCos profitieren Mobilfunkbetreiber vor allem aus finanzieller Perspektive. Wie aber sieht es mit dem strategischen Nutzen der Mobilfunktürme aus? Unsere Experten Christiaan ten Berg, Tim Haunz und Thomas Switala haben das Geschäftsmodell analysiert.

Neu sind TowerCo-Unternehmen nicht. Mobilfunktürme machen einen erheblichen Teil der Vermögenswerte von Telekommunikationsunternehmen und der entsprechenden Bewertungen aus, galten allerdings lange als nicht veräußerbare Vermögenswerte. Anfang des Jahrtausends änderte sich diese Haltung: Telcos gründeten unabhängige TowerCos, die ein betreiberneutrales Portfolio an passiver "Funknetzinfrastruktur“, wie zum Beispiel Mobilfunktürme, zur Vermietung an Mobilfunkbetreiber anbieten.

Marktüberblick und Trends

TowerCos entstanden zunächst in den USA, wo Steve Bernstein Associates (später: SBA Communications), Castle Towers (später: Crown Castle) und American Radio (später: American Tower) Ende der 90er Jahre erste Unternehmen gründeten. Als sich das Tower-Sharing in den USA durchgesetzt hatte, wagten sich dieselben TowerCos an die Einführung des Konzepts in Mittel- und Lateinamerika.

TowerCos gewannen in Afrika an Zugkraft, da sich dort riesige Möglichkeiten für neue Infrastrukturen boten. In Asien wurden gemeinsam genutzte Infrastrukturen wie TowerCos gegründet, um den Kapitalaufwand zu reduzieren. In Asien gibt es einige der größten TowerCos der Welt - allen voran die China Tower Corp, die mit über zwei Millionen Standorten die größte der Welt ist.

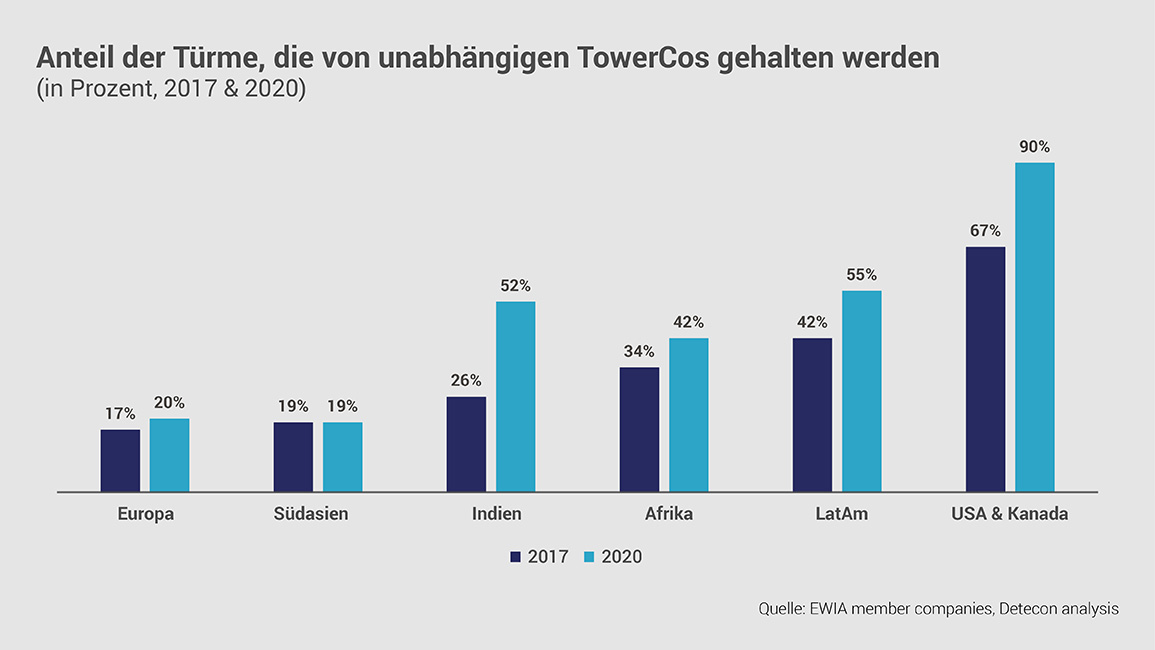

Europa ist der letzte Markt auf unserem Planeten, wenn es um die Durchdringung unabhängiger TowerCos geht. Die Region holt jedoch schnell auf, indem die Mobilfunknetzbetreiber ihre Tower-Portfolios in separate, von den Mobilfunknetzbetreibern kontrollierte TowerCos ausgliedern.

Cellnex zum Beispiel begann 2014 mit strategischen Käufen und ist heute die größte unabhängige TowerCo in Europa, gefolgt von Vantage Towers, dem Spin-off der Vodafone Group, das im März 2021 an die Börse ging. Zusammen mit Orange, GD Towers, Telxius und Inwit bilden sie den Großteil der unabhängigen EU-Tower.

TowerCo-Strategie für Aktionäre und Gesellschaft

TowerCos werden in der Regel gegründet, um die Vorteile der gemeinsamen Nutzung von Netzen zu auszuspielen und gleichzeitig weiteren Shareholder Value freizusetzen.

Shareholder Value aus Sicht der Mobilfunknetzbetreiber ergibt sich, da unabhängige TowerCos durch die Unterbringung mehrerer Mieter Größenvorteile haben. Dies senkt die Gesamtkosten für Mobile Network Operators (MNOs). Sie ermöglichen außerdem einen schnelleren und kostengünstigeren Netzausbau und unterstützen damit die von den Regulierungsbehörden auferlegten Versorgungspflichten.

Darüber hinaus ermöglichen sie den Mobilfunkbetreibern die Freisetzung von zusätzlichem Kapital, das sie in ihren (aktiven) Teil des Netzes reinvestieren können. Dies ist ein zunehmend wichtiger Faktor geworden, da Technologien der nächsten Generation wie 5G immer mehr CAPEX-Investitionen erfordern.

Unabhängige TowerCos können das Portfolio mit einer höheren Gewinnspanne betreiben als ein MNO im Alleingang. Sie sind eher in der Lage, sich auf operative Exzellenz zu konzentrieren und die Präsenzpunkte mit höherer Kosteneffizienz zu verwalten als ein typischer MNO. Aus der Ertragsperspektive können sie Wachstum und Wertschöpfung mit einem stärkeren Fokus auf die kommerzielle Geschäftsentwicklung vorantreiben, zum Beispiel durch die Suche nach neuen Mieterprofilen wie Nicht-MNOs wie private Netze, IoT und FWA, Indoor-Abdeckung, FttS und sogar komplette intelligente Städte.

Positive finanzielle Aspekte

Die Ausgliederung von Türmen ermöglicht es (Konzern-)Betreibern, das Unternehmen unter Beibehaltung der Kontrolle finanziell zu optimieren. Dazu gehören beispielsweise die Verbesserung der Bilanz, die Maximierung der Verschuldung und die Erhöhung der Finanzmittel.

Die Beibehaltung der Kontrolle hilft auch bei der Verwaltung langfristiger Verträge. Dies gilt insbesondere im Zusammenhang mit IFRS16. Die langfristigen Mietverträge müssen in der Bilanz als Vermögensleasing ausgewiesen, wenn es sich um einen Rahmenmietvertrag handelt, und in einen Rahmendienstleistungsvertrag zwischen MNO und der von ihm kontrollierten TowerCo mit kurzen Endterminen und Dienstleistungsgebühren umgewandelt werden. Dies hat positive finanzielle Auswirkungen, nicht nur auf die Bewertung (EV/EBITDA) der Gruppe, sondern auch auf die des TowerCo-Spinoffs.

Zusammenfassend lässt sich sagen, dass TowerCos aus betrieblicher und finanzieller Sicht viele Vorteile bieten. Der digitale Wandel in der Gesellschaft befeuert die wachsende Datennachfrage und erfordert erheblich mehr strategisch positionierte Standorte zur Unterstützung digitaler (mobiler) Dienste. TowerCos sind hervorragend positioniert, um die steigende Nachfrage der digitalen "always mobile"-Gesellschaft zu befriedigen!

Geschäftsmodell bereitet lokalen Mobile OpCos Kopfzerbrechen

Die Darstellung von TowerCos ist aus Sicht der Aktionäre und der Gesellschaft eindeutig positiv. Die Perspektive der Mieter ist ausgewogener, da diese vor großen Herausforderungen stehen.

Typischerweise sind die ersten Mieter einer unabhängigen TowerCo die lokalen Mobilfunkbetreiber. Zumeist ist der Mieter die lokale OpCo (Operating Company), die nach der Ausgliederung des Portfolios aus der Gruppe die TowerCo als neuen "Partner" erhält. Das TowerCo-Geschäftsmodell ist auf die Kontrolle der folgenden Schlüsselfaktoren ausgerichtet:

- Sicherung stabiler Einnahmen durch langfristige Verträge - in der Regel 5-10 Jahre, die mit den Mietern unkündbar sind. Nach Ablauf des Vertrags sind Verlängerungsrechte in der Regel "Alles-oder-Nichts"-basiert.

- Maximierung der Anzahl von Mietern an einem Turmstandort, auch in Segmenten jenseits der traditionellen Telekommunikation wie private Netzwerke, IoT usw.

- An die Inflation gekoppeltes Wachstum, da in den Verträgen "jährliche Mietpreisanpassungen" vorgesehen sind.

- Pachtverpflichtungen, um die TowerCo als bevorzugten Partner für langfristige Standortausbauten unter Vertrag zu nehmen - sogenanntes "Right of First Offer".

Das oben beschriebene Geschäftsmodell einer TowerCo entspricht nicht unbedingt den Interessen einer lokalen OpCo, was dieser zahlreiche "Kopfschmerzen" bereitet. Diese Herausforderungen gilt es zu bewältigen:

Nach Ablauf des Mietvertrags sind OpCos mit einer "Alles-oder-Nichts"-Verhandlungsdynamik konfrontiert und haben kaum Alternativen zur Auswahl. In der Regel gibt es auf einem lokalen Markt ebenso viele TowerCos wie Mobilfunknetzbetreiber. In einigen Märkten ist die passive Infrastruktur, die unabhängigen TowerCos gehört, stark konzentriert. So zum Beispiel in den Niederlanden, wo Cellnex sein Tower-Geschäft mit der Deutschen Telekom zusammengelegt hat und nun die Mehrheit der unabhängigen TowerCos betreibt.

Aus finanzieller Sicht werden TowerCos, die Einnahmen aus langfristigen Verträgen mit einer Laufzeit von fünf bis zehn Jahren generieren, nach IFRS 16 als Vermögensleasing eingestuft und müssen daher in der Bilanz des Mobilfunkbetreibers aktiviert und als langfristige Schulden betrachtet werden. Dies ändert jedoch nichts an der Cashflow- und Steuerperspektive.

Um die Leasingverträge außerhalb der Bilanz zu halten, was eine Verschuldung des MNO verhindert, wird empfohlen, sie in einen Rahmenvertrag umzuwandeln. Dies ist möglich, wenn der MNO ein gewisses Maß an Kontrolle behält, nachdem er die Türme in eine TowerCo ausgegliedert hat. Da IFRS16 jedoch nicht nur die Telekommunikationsbranche betrifft, wird sich die generelle Sichtweise auf Kreditvereinbarungen langfristig ändern.

Abgesehen von den direkten Auswirkungen können sich TowerCos dafür entscheiden, mit Betreibern in bestimmten (B2B-)Marktsegmenten zu konkurrieren. So hat Cellnex vor kurzem Edzcom übernommen, um Mobile Private Networks für B2B-Kunden einzuführen, einschließlich des Hostings dieser Netze an ihren Standorten, wenn dies für den jeweiligen Anwendungsfall erforderlich ist. Dies wird eine kompliziertere Geschäftspartnerbeziehung mit gegensätzlichen Interessen schaffen.

ServCo-Zukunft - das ultimative Szenario für MNOs?

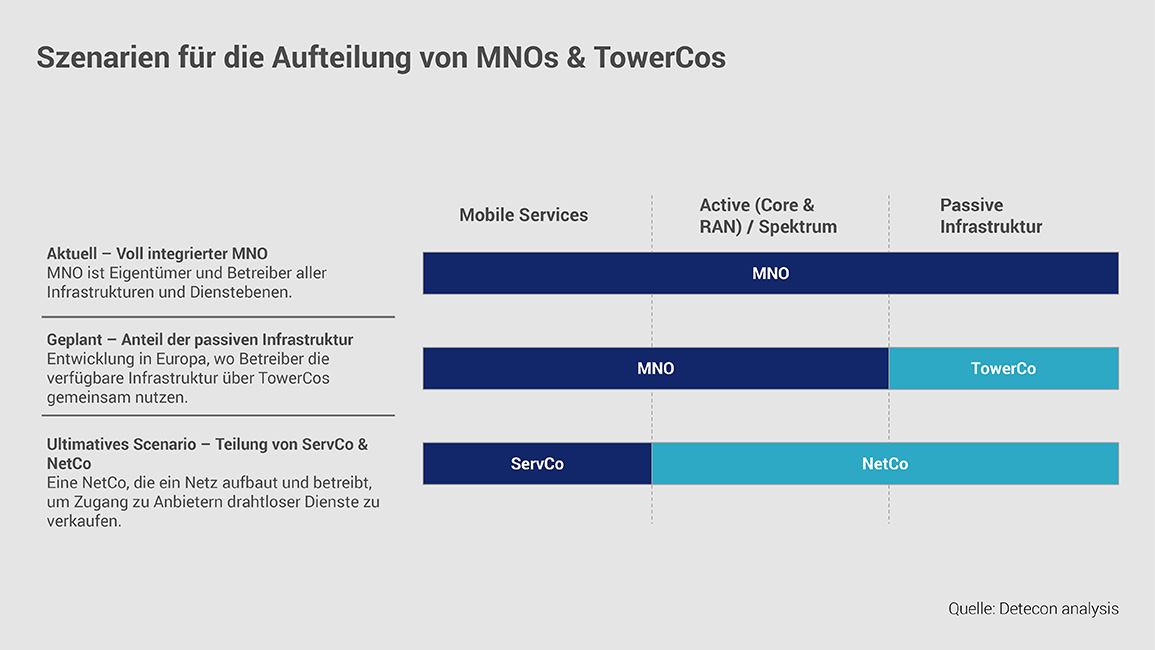

Wir beobachten bereits, dass TowerCos als Diensteanbieter aktiv werden, wie das bereits erwähnte Beispiel von Edzcom zeigt. Ein nächster logischer Schritt könnte sein, dass der aktive Teil des RAN den passiven Standorten folgt und ebenfalls von den TowerCos geplant, gebaut und betrieben wird. Initiativen wie ORAN unterstützen dies, da der Lock-in-Effekt von Anbietern und Geräten durch einen offenen, interoperablen RAN-Netzstandard aufgelöst wird.

Ein Marktumfeld mit einer verstärkten gemeinsamen Nutzung von Netzen und einer geringeren Intensität des (Massen-)Ausbaus wird den Mobilfunkbetreibern weniger Vorteile für den Wettbewerb auf Infrastrukturebene bieten. Am Ende könnte ein "nationales Netz" stehen, ähnlich wie in der Energieversorgungsbranche oder im Eisenbahnnetz, mit Mobilfunkstandorten, die von TowerCos für alle MNOs zur Verfügung gestellt werden - und die möglicherweise aus Gründen der Kosteneffizienz zu einem Marktführer konsolidiert werden.

Was bedeutet das für die MNOs? Es könnte sein, dass die Aufteilung zwischen NetCo und ServCo, die häufig als Szenario untersucht wurde, nun endlich Realität wird. In diesem Fall wird der MNO seine Dienste als "dicker MVNO" mit einem Kernnetz anbieten, ohne jedoch das Funknetz der letzten Meile zu besitzen. Dieses Zukunftsszenario steht im Einklang mit den jüngsten Äußerungen der führenden Betreiber in Europa wie DT und Vodafone, wo das Modell "Telco-as-a-Service" (TaaS) weiterentwickelt wird. Die Details dieser Modelle sind noch in der Entwicklung, aber es wird deutlich, dass die Rolle eines Mobilfunknetzbetreibers viel stärker auf einer Plattformstrategie basieren wird, bei der die monolithischen Betreiber in die Rolle eines Orchestrators mit einer Cloud-nativen und API-basierten Architektur umgewandelt werden.

Die obigen Szenarien spiegeln die verschiedenen Stadien wider, in denen sich ein Betreiber in Bezug auf sein Geschäft mit einer TowerCo befinden könnte. MNOs werden feststellen, dass sie beim Übergang von einem vollständig integrierten zu einem ausgelagerten NetCo-Modell die damit verbundenen Risiken und Chancen angehen müssen, um ihre Interessen bestmöglich zu schützen.

Perspektiven für MNOs

Kurzfristig sollten die Betreiber ihre infrastrukturbezogene OPEX-Position, die von ihrem neuen TowerCo-Partner in Rechnung gestellt wird, verwalten und minimieren. Lokale Betreiber müssen sich über die Vertragsbedingungen und -vereinbarungen zwischen ihnen und einer TowerCo im Klaren sein, idealerweise vor und während des Geschäftsabschlusses. In der Regel wird das Geschäft auf Konzernebene abgeschlossen und die Verträge werden dort geschlossen, so dass der lokale Betreiber auf dieser Ebene eine Verhandlungsposition einnehmen muss.

Mittelfristig sollten Mobilfunknetzbetreiber die Partnerschaft mit einer TowerCo als Gelegenheit zur Zusammenarbeit beim Aufbau und Angebot eines hochwertigen Netzes für Mobilfunkteilnehmer nutzen. Insbesondere bei der (Massen-)Einführung neuer Funktechnologien, der Versorgung ländlicher Gebiete und der Versorgung in Gebäuden mit hoher Dichte sind TowerCos in der Lage, einen echten Mehrwert zu schaffen.

Die Zusammenarbeit sollte über die vertraglichen Bedingungen hinausgehen und gegenseitig in das Betriebsmodell der beiden Parteien eingebettet sein, wobei ein Geist zum Tragen kommen sollte, der beiden Interessen gerecht wird. Die Anpassung und Kalibrierung bestehender Betriebsmodelle sollte eine Dynamik widerspiegeln, wie die Outsourcing-Modelle zwischen Anbietern von Mobilfunktechnologie (z. B. Huawei, Ericsson, Nokia) und der MNO-Gemeinschaft, die in den letzten Jahrzehnten große Entwicklungen durchlaufen haben.

Langfristig ist es unabdingbar, dass MNOs die Zukunft jenseits der grundlegenden Konnektivität annehmen - abhängig von der Infrastruktur, die wahrscheinlich weiter standardisiert und in NetCos / TowerCos zentralisiert wird. Dies ist ein bedeutender Schritt weg vom Status quo für die meisten Konnektivitätsdienstleister (CSPs).

Umkämpfter Markt für OTT-Dienste bleibt Herausforderung

Um ein Digital Service Provider (DSP) zu werden, muss nicht nur das derzeitige Betriebsmodell umgestaltet, sondern auch ein neues Geschäftsmodell implementiert werden. Dies versetzt den MNO in die Lage, den Markt nicht in Form von Anrufen oder Nachrichten, sondern in Form der auf dem Bildschirm verbrachten Zeit zu erobern. Der hart umkämpfte Markt für OTT-Dienste wird die größte Herausforderung für MNOs darstellen.